Overheid laat kans op ultraveilige publieke bank liggen

bankenlandschap

COMMENTAAR NRC

Deze maand is het zestien jaar geleden dat ABN Amro midden in kredietcrisis voor een kleine 17 miljard euro werd genationaliseerd om te voorkomen dat de bank failliet ging en het betalingsverkeer voor miljoenen klanten plat zou gaan. En het was ruim elf jaar geleden dat de staat voor nog eens 4 miljard het noodlijdende SNS Reaal moest redden van de ondergang. De bank en de verzekeraar bleken destijds onvoldoende bestand tegen de gure wind op de financiële markten. De belastingbetaler betaalde de prijs.

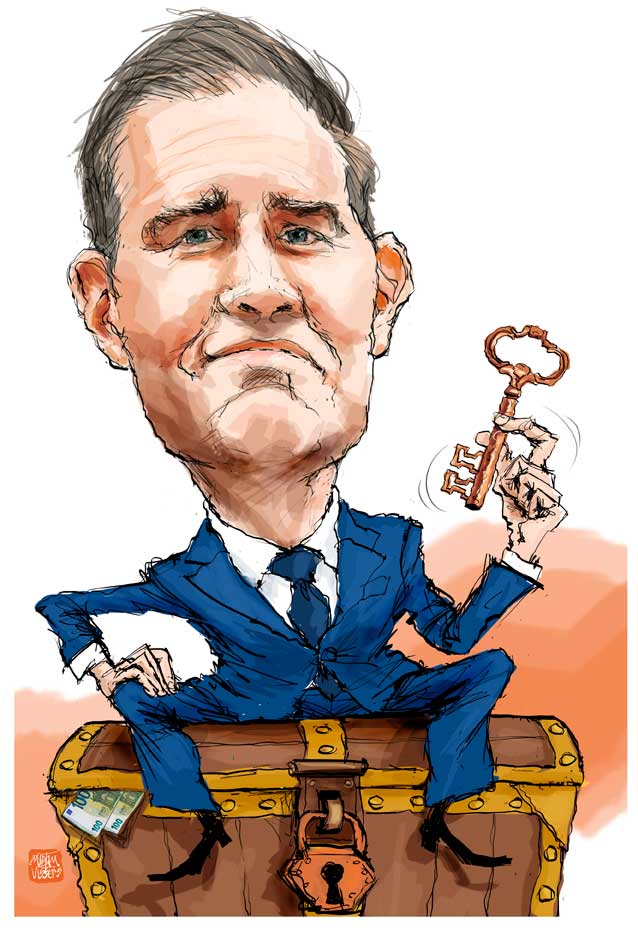

Beide nationalisaties waren deze weken weer in het nieuws. De staat maakte bekend het overheidsbelang in ABN Amro, na al die jaren is dat nog altijd ruim 40 procent, af te bouwen naar rond de 30 procent. De Volksbank, erfopvolger van SNS Reaal, is nog steeds voor 100 procent in staatshanden. Maar ook daarvan is besloten dat het de komende jaren ofwel onderhands wordt verkocht, ofwel naar de beurs gaat. Minister van Financiën Eelco Heinen (VVD) toont zich zo de liberaal die hij graag zegt te zijn: banken horen niet in staatshanden. De verkoop zal met een boekverlies eindigen.

Niet geheel verrassend steunen de besturen van ABN Amro en Volksbank de minister voluit in zijn verkoopplannen. Minder overheidsbemoeienis betekent voor hen ook meer (financiële) ruimte. Wel is er enige terughoudendheid bij de Volksbank over een scenario waarin de bank in delen verkocht zou worden. En bij ABN vrezen ze te worden overgenomen door een grote buitenlandse partij. Maar verder: leve de markten!

Voor burgers is dit niet per se goed nieuws. Het Nederlandse bankenlandschap kent al jarenlang weinig diversiteit. Elke bank biedt min of meer dezelfde producten aan, elke bank heeft min of dezelfde apps, rentes verschillen nauwelijks, het is allemaal koekoek één zang. Nog twee van zulke concurrenten erbij vergroot de uniformiteit alleen maar.

Daarbij was een van de lessen van de kredietcrisis dat de financiële sector weliswaar op de vrije markt opereerde, maar per saldo een publieke rol vervulde. Het betalingsverkeer is immers een nutsfunctie, vergelijkbaar met elektriciteit en water. En dat juist die cruciale functie in de economie in de crisis bijna werd meegesleurd als gevolg van hebzucht en winstbejag van de commerciële banken, voelde verre van veilig.

Begin 2019 publiceerde de Wetenschappelijke Raad voor Regeringsbeleid (WRR) het rapport Geld en schuld. De publieke rol van banken. De WRR adviseerde daarin onder meer de oprichting van een publieke bank waar mensen geheel risicovrij een spaar- en betaalrekening kunnen openen. Deze bank zou volledig gedekt moeten worden door centralebankreserves. Zo ontstaat een veilig alternatief voor commerciële banken.

De bankensector wist niet hoe snel ze uit lijfsbehoud afstand moest nemen van het rapport. Een ultra-veilige staatsbank zou per definitie betekenen dat de private banken minder veilig waren, met alle commerciële risico’s van dien. Het plan verdween in een la.

Terwijl het zo dichtbij was dankzij de deelnemingen in ABN Amro en Volksbank. In die zin laat het ministerie van Financiën een unieke kans liggen de burger daadwerkelijk een veilige haven te bieden binnen de ruige commerciële geldwereld. Een bank die indirect de andere banken ook veiliger zou maken, omdat zij zich gedwongen zouden zien hun buffers op te hogen om klanten te overtuigen dat hun geld bij hen ook veilig was. Stabiliteit en veiligheid hebben een prijs. Maar alles beter dan paniekerige reddingen met miljarden belastinggeld midden in de volgende crisis.

© Mirjam Vissers Artwork – met genereuze toestemming van de kunstenares